|

|

|

|

2010 年 7 月 2 日 星期 五 |

|

||

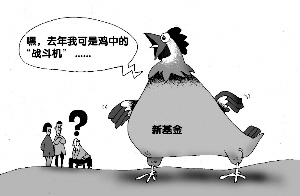

| 无奈A股鸡肋行情 基金上半年答卷惨淡 |

| □据《上海证券报》 |

今年上半年,基金交了一份较为惨淡的答卷,开放式股票型基金平均亏损约21.57%,混合型亏损16.23%。不过,惨淡背后,因为及时减仓,基金上半年亏损幅度小于大市26.8%的跌幅。 快速减仓避免上半年巨亏 天相投顾统计数据显示,截至6月30日,开放式股票型基金平均亏损约21.57%,其中指数型下跌约26.65%,积极投资股票型下跌约19.80%,混合型下跌约16.23%,而债券型基金平均收益为正,约为1.69%。 比较上半年A股波澜壮阔的大市,沪深300指数上半年累计下跌约28.3%,股票型基金上半年整体亏损幅度比大市小7个百分点,混合型基金比大市跌幅小11个百分点。 事实上,有了2008年“自上而下”仓位压倒一切的投资经验,今年上半年“死多头”基金公司大大减少,操作上保持谨慎的基金公司不在少数,而上半年之所以能够避免同步大市的跌幅,这与基金快速减仓金融地产等强周期板块或不无关系。 回顾2009年第三季度暴跌情景,基金同样担忧宏观经济“二次探底”和政策退出。当时市场快速暴跌20%,但基金整个第三季度减仓幅度不到3%,大多数基金公司仓位没有出现明显变化,造成当时基金净值缩水几乎同步大市。但在上半年市场下跌时,基金有了足够时间减仓,事实也是如此,基金减仓速度大大超过以前。 此前,各大券商仓位数据显示,经过4月快速下跌,基金仓位已经降至历史低位,绝大多数基金公司仓位砍至70%以下。也就是说,股指在4月中旬反弹冲高后,一路快速下跌,基金减仓速度比以往快得多。 其次,在经济转型背景下,基金行业配置迅速多元化。第一季度踏空创业板和中小板新兴产业之后,基金配置思路不再是单一考虑安全边际,也择机建仓小股票;房地产新政出台之后,基金大幅减持地产股成为业内共识。 基金无奈鸡肋行情 今年上半年,A股可谓内忧外患,多重病症一起复发。在国家“调结构”整个战略尚未全面开花结果的时候,经济转型交替已经让A股投资逻辑大变样,上半年看似热闹的小盘股行情实质是鸡肋行情。 从大盘调整时间节点来看,上半年行情可以分为两个阶段:第一个阶段,4月中旬之前,股指温和震荡,创业板和中小板的新兴产业题材疯狂飙升,代表传统产业发展方式的蓝筹股却呈现“台阶式”下跌;第二个阶段,4月中旬以后,股指快速暴跌,蓝筹股再度倒戈,中小盘股也开始分化,高估值创业板和中小板挤泡沫。 记者注意到,以第一季度末为例,考虑到估值高企,将创业板作为十大重仓股的基金公司非常少,即使基金第二季度加仓创业板,流通盘较小的创业板仍难成为基金十大重仓股,所以目前创业板对一家基金公司净值贡献率不是很大。 难怪基金经理内部流传,今年炒股要看《新闻联播》和手机报,政策导向对A股影响之深可见一斑。有业内人士分析认为,新兴产业概念的小盘股行情形成巨大的估值泡沫,要不要加仓小盘股,这非常考验基金经理的耐性和研究能力,没有及时埋伏在新兴产业的基金颇为无奈。 |

|