|

||||||||||||

|

|

| 2011 年 8 月 24 日 星期 三 |

|

|||

| 信用评级 全球喊“管” |

| 三大评级机构自身的信誉屡遭质疑 |

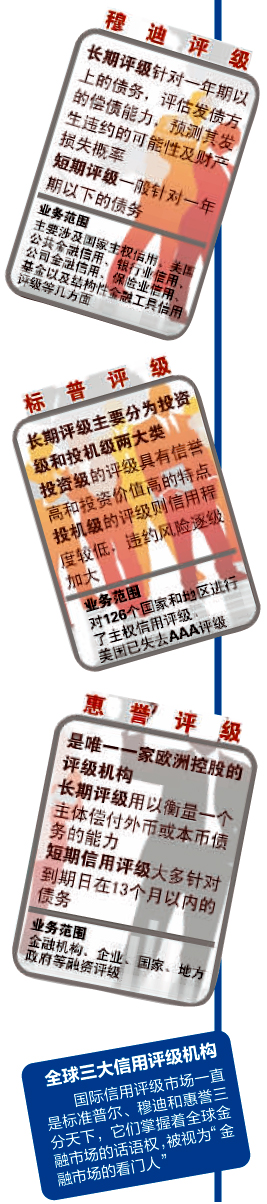

1 呼风唤雨大权何来 韩国三星经济研究所首席研究员郑永石:评级机构在国际金融市场上充当着对交易情况产生直接影响的重要角色。简单来讲,评级机构的判断对决定筹款利率,甚至能否筹款起着重要作用,同时对投资者的决定也有重要影响。 法国国际信息和展望研究中心副主任京特·卡佩勒-布朗卡尔:信用评级对于融资来说必不可少,一名投资者不可能盲目投资,他需要一些数据来评估投资成本和风险,评级机构提供的正是这种服务。 三大评级机构的地位主要是美国监管机构和立法赋予的。标准普尔、穆迪和惠誉在20世纪上半叶创建时只是金融信息机构,后来才从事信用评级。1975年,美国证券交易委员会首次将“全国公认的统计评级机构”的评级结果纳入联邦证券监管体系。此外,美国法律规定,像保险公司这样的机构投资者只能购买资质良好的评级机构认可的债券。另一个赋予评级机构较高地位的法律文件是2004年开始执行的《巴塞尔协议II》。这份协议要求银行为其持有的有风险的主权债务预留资本,实际上使评级机构成为权力巨大的评估者。 2 影响力不容低估 前穆迪日本公司日韩企业评级部门负责人森田隆大:评级机构的信誉在美国次贷危机中受损,但在欧美债务危机中,评级机构的影响力一如既往,继续显示其在金融市场和经济社会中的强大作用。究其根源,是因为尚不存在可以取代“评级”的金融环境。可以说,在资本市场,没有“评级”的话,市场将无法有效运作。 郑永石:三大评级机构的影响力非常之大。在美国信用等级被下调之前,评级机构下调了希腊的信用等级,并由此使整个欧洲的财政危机开始扩散。1997年亚洲金融危机也是在信用评级被下调之后出现的。无论这些危机的根源在哪里,信用评级机构的评级决定往往能够成为这些危机的导火索,这就是信用评级机构的重大影响力。 3 整体行业急需监管 日本神户大学法学教授近藤光男:评级机构的问题主要有两点,一是评级机构商业模式产生的利益冲突;二是长期市场垄断。与评级机构拥有的影响力相比,其受到的约束和监管不够。 德国基尔世界经济研究所所长丹尼斯·斯诺尔:人们可以想象,一位法官作出判决,不容他人质疑,甚至不给出任何理由;对自己的错误,也根本不必承担任何责任。在当法官的同时,他还与被告保持商业关系,从被告那儿拿钱。 德国汉堡世界经济研究所所长托马斯·施特伯哈尔:评级机构已拥有一种政策权力,它不再是简单地传递信息,而是作出裁决,对其权力必须加以限制。 郑永石:信用评级机构作出的评级公正与否极为重要。现在评级机构很多时候是“事后诸葛亮”,实际上这种做法只会使已经发生的问题扩大化。因此,评级机构在进行信用等级调整时应出示明确证据,提供充分理由。此外,评级机构应承担一定的责任,目前这方面对评级机构的牵制还极为不够。 法国战略咨询公司Weave副总裁埃里克·德拉努瓦:评级机构最初的作用是为投资者提供可靠的投资信息,但现在已偏离最初的作用。目前迫切需要对评级机构进行改革,重新审视它们的经营模式、任务和目标,建立更加严格的行业准则和监管规则,同时允许新的评级机构出现,鼓励良性竞争。最后,还要保证评级方法和评级机构分析师的水准。 4 全球垄断亟待打破 美国纽约大学经济学教授劳伦斯·怀特:目前国际评级行业中仅有几个声音,让投资者无法听到不同声音,无法更客观地评估风险。更多声音好于只有几个声音,更有利于证券市场的健康发展。 郑永石:评级机构的垄断性也代表了它们巨大的影响力。要想改变这种结构性问题,就要出现新的游戏者,要有新的评级机构出现,有必要打破垄断。要想打破目前国际信用评级市场的垄断性,就应设立评级机构“业绩记录”这种统计平台,也就是靠此前业绩的记录来积累信用。不可否认,这将不是一个短期过程。 韩国友利投资证券信用经理辛焕仲:真正打破全球信用评级市场的垄断格局实际上很难,因为信用评级机构的门槛很高,而且信用评级机构的信誉需要累积,这需要一个过程。种种原因使得目前三大评级机构的垄断性越来越强。 目前国际信用评级体系存在的问题归根结底是“力量”问题。现行国际金融体系是由发达国家打造的,亚洲目前并不具备真正的“力量”。西方依然控制着整个评级体系,而美国对评级机构尤其具有深远影响。 ■相关链接 反思信用评级 欧洲意欲“独立” 面对全球信用评级市场长期被美国三大评级机构把持的局面,欧洲正试图打破垄断,建起一套独立于华尔街的评级体系。 金融危机爆发后,欧盟便收紧了对信用评级机构的监管。在欧盟看来,信用评级机构未能及时预警风险,存在严重失误,从而助长了金融危机的扩大。 而在主权债务危机中,欧盟国家又纷纷把指责的矛头对准了信用评级机构,批评它们滥用评级大权,加剧了市场恐慌,成为危机扩散的推手之一。 今年7月,欧盟委员会负责内部市场和服务事务的委员米歇尔·巴尼耶曾表示,将建议欧盟禁止信用评级机构对接受救助的欧元区国家进行信用评级。 巴尼耶说,目前金融体系的薄弱状况造成投资者过度依赖国际信用评级机构,欧盟委员会正在考虑修改相关指令,减少国际信用评级的参考作用,鼓励投资者加强对风险的自主评估。 布鲁塞尔欧洲与全球经济研究所经济学家尼古拉·韦龙建议,欧洲中央银行应该建立自己的信用评级标准,从而减少对信用评级机构的依赖,但这并不意味着欧洲央行将取代评级机构。 顺应欧洲的需要,欧洲最大的战略咨询公司罗兰贝格国际管理咨询有限公司计划组建一家由25家企业参与的集团,每家企业出资1000万欧元,建立一个欧洲信用评级机构,以抗衡美国三大评级机构。按照设想,欧洲信用评级机构对企业的信用评级费用不到三大评级机构的三分之一,且费用是由投资者支付,而不是由债券发行者支付,从而消除了利益冲突之嫌。 另一套方案是在瑞士成立一家信用评级机构,以保证其在政治上独立,不受任何国家影响。 ■延伸阅读 我国评级机构发展水平有待提升 我国信用评级行业的发展相对滞后。比如,截至2010年年底,上海有包括信用评级机构在内的各类信用服务企业74家,年收入合计约6亿元;而三大国际评级机构的年收入已超过50亿美元。 据介绍,中国信用评级业起步于20世纪80年代末,真正进行大规模债券评级尚不足5年。债券市场规模小、品种单一、竞争不规范等成为制约信用评级机构发展的重要因素。 上海新世纪资信评估公司董事长朱荣恩说,不少评级机构为了争夺市场、留住客户,出具的结果大部分都是最高级别AAA级。这也导致了评级质量的事后检验机制——违约率、迁移矩阵等手段某种程度上失去了意义。从2006年开始,三大评级巨头又通过控股、参股等方式渗透进中国市场。目前合资评级机构的业务已经占据中国债券评级市场很大份额。 有关专家表示,相比老牌的评级机构,目前中国评级机构的国际影响力不够,中国作为债权国,应该争取国际评级话语权,支持本土评级机构发展,参考本土评级机构的评级结果进行投资决策,建立符合中国国情的统一的信用评级从业机构认证制度。 (本版文图均据新华社) |