|

||||||||||||||

|

|

|

2014 年 3 月 24 日 星期 一 |

|

||

| 季末资金紧张预期升温,恐将推动银行理财产品收益率有所提升 |

| 抢占先机 把握收益制高点 |

| □记者 宋锋辉 |

临近季末,市场资金紧张的预期迅速升温。近日,上海银行间拆放利率(Shibor)飙升。资金紧张往往引发银行理财产品预期年化收益率上升。理财师表示,逢月末、季末,尤其是季末理财产品预期年化收益率会比平时高些,投资者时机选择恰当可以获得收益波动的高点。

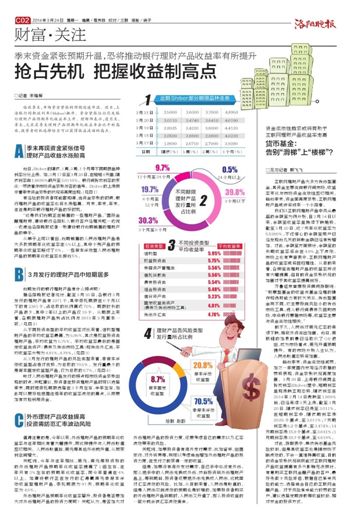

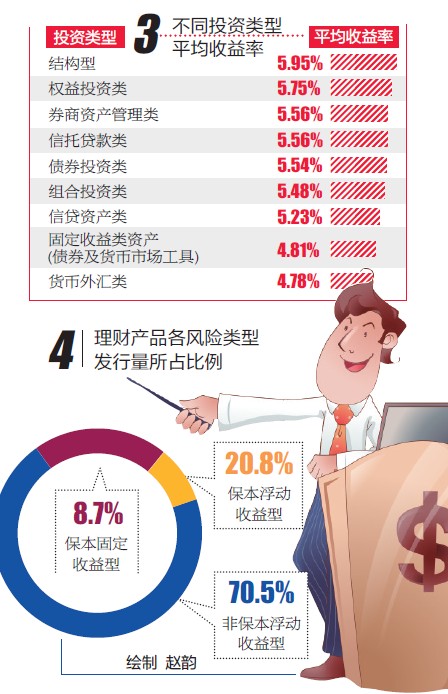

A 季末再现资金紧张信号 理财产品收益水涨船高 近日,Shibor的隔夜、1周、2周、1个月等不同期限品种利率纷纷上涨。如,3月17日至3月20日,在短短4天里,隔夜利率由1.8690%飙升至3.0110%。银行间拆放利率的变化一项被看作市场资金紧张与否的信号。Shibor的上涨预示着季末资金紧张的状况将再度出现。(见图1) 有经验的投资者可能都知道,当资金紧张的时候,银行理财产品的收益率也将水涨船高。月末、季末、年末,往往是购买银行理财产品的好时机。 “这是我们近期正在销售的一些理财产品。”国际金融理财师、建设银行洛阳私人银行客户经理关虹一边说一边递给洛阳晚报记者一张建设银行近期销售的理财产品的单子。 从单子上可以看出,近期销售的人民币理财产品绝大多数预期年化收益率在5%以上,其中个别产品的预期年化收益率超过了6%。一些保本浮动型人民币理财产品的预期年化收益率也接近5%。 B 3月发行的理财产品中短期居多 近期发行的银行理财产品有什么特点呢? 据洛阳晚报记者统计,截至3月20日,各银行3月发行的理财产品有3371个,其中委托期限在6个月以下的有2361个,占总数的比例高达70%。期限较长的产品很少,其中2年以上的产品仅19个。从期限上来看,各期限理财产品所占比例与2013年3月基本一致。(见图2) 从不同投资类型的平均收益率对比来看,结构型理财产品的平均收益率最高,为5.95%,其次是权益投资类理财产品,平均收益为5.75%。平均收益率最低的是固定收益类资产(债券及货币市场工具)和货币外汇类,平均收益率分别为4.81%、4.78%。(见图3) 从3月发行的理财产品的风险类型来看,非保本浮动收益型占绝对优势,为总数的70.5%。发行量最少的是保本固定收益型产品,仅为总数的8.7%。(见图4) 针对人民币理财产品发行的特点和市场资金紧张出现的时点,关虹建议,投资者在投资理财产品时可以选择季末,同时把委托期限选择在3个月左右、半年左右,如此可以更好地把握住每年的收益率波动的高点,从而更加有效地利用资金。 C 外币理财产品收益提高 投资需防范汇率波动风险 值得注意的是,今年以来,外币理财产品的预期年化收益率与往年相比有着大幅提升,而这种提升与人民币贬值密切相关。人民币贬值后,美元等其他外币就升值,从而获利空间增大。 关虹说,今年与往年相比,美元、澳元等投资标的的外币理财产品预期年化收益率提高了1倍左右,往年只有2%左右的预期年化收益率,而今年普遍在4%以上。如建设银行正在发行的汇得赢澳元非保本浮动收益型理财产品,委托期限为91天,预期年化收益率为4.5%。 外币理财产品预期年化收益率攀升,投资者是否要加大对外币理财产品的投资力度呢?关虹认为,是否加大对外币理财产品的投资力度,还要考虑自己的需求以及汇率波动带来的风险。 关虹说,如果投资者有海外支付需求,比如留学、出国旅行、对外贸易等,则可以考虑适当增加外币理财产品的投资力度,在支付之前获得一定的收益。 但是,如果没有海外支付需求,自己手中也没有外币,那么把手中的人民币兑换成外币,然后投资到外币理财产品上,等到期后,投资者还要把外币兑换成人民币,这就面对汇率波动的风险。比如,从目前来看,人民币是贬值的,但是人民币双向波动的预期也是较强的,如果投资者购买的外币理财产品到期时,人民币又升值了,那么投资收益的一部分就会被汇率波动蚕食。 |

|

≡ 洛阳社区最新图片 ≡ | ≡ 洛阳社区热帖 ≡ | ||

≡ 房产家居 ≡≡ 汽车时代 ≡ | ≡ 河洛文苑 ≡≡ 馋猫大本营 ≡ | ≡ 聚焦河洛 ≡≡ 亲子教育 ≡ | |